28 Сентября 2020 года на Московской бирже стартовали торги паями первого ETF фонда от компании «Открытие» — OPNW ETF «Открытие — Всепогодный». Основной идеей фонда является инвестирование сразу в пять типов активов: акции «Голубых фишек» США, акции крупнейших компаний развивающихся рынков, акции недвижимости США, корпоративные облигации США, Золото — благодаря чему, по мнению Открытие брокер, их детищу удается достигнуть довольно высокого уровня диверсификации. Так ли это на самом деле? — Давайте разбираться!

Общая информация

| Управляющая компания | УК «ОТКРЫТИЕ» |

| Полное название фонда | «Открытие — Всепогодный» |

| Краткое название фонда | OPNW ETF |

| Индекс-провайдер | «Open All-Weather» |

| Комиссия | 2,4% |

| Тип активов | Смешанный |

| Состав фонда | Акции ETF фондов: SPY, EEM, IYR, LQD и GLD |

| Дата старта торгов | 28.09.2020 |

| Цена | 1,03$ |

| Дивиденды | Реинвестируются |

| Стоимость чистых активов | 522 514.88$ |

Что такое «Всепогодный портфель»?

Полное название фонда OPNW ETF — «Открытие — Всепогодный». Основная мысль «Всепогодного портфеля» кроется в том, чтобы включить в него, в равной пропорции, активы сразу четырех видов:

● Акции

● Облигации

● Валюта

● Золото

Данный подход, предоставляет инвесторам возможность получать стабильную(но при этом небольшую) прибыль в независимости от состояния экономики и текущей рыночной фазы. Так, в моменты когда на рынке наблюдается позитивная фаза — акции компаний и валюта страны растут в цене, а облигации и золото теряют свою привлекательность. И наоборот, с наступлением негативной фазы(кризиса) — такие высокорисковые активы как акции и валюта теряют в цене, а золото и облигации, выходят на первый план.

Таким образом, получается что-то вроде постоянной подстраховки одних активов другими, за счет их обратной корреляции.

И, как вы возможно могли заметить, структура OPNW ETF — существенно отличается от стандартной модели «Всепогодного портфеля».

● Во-первых, в отличие от стандартной модели, активы внутри фонда представлены в неравных пропорциях. Большую часть — 55% занимают акции, на втором месте — 24% находится золото, на третьем месте — 21% находятся облигации.

● Во-вторых, валюта(денежные средства) отсутствует как таковая. Возможно, она представлена в виде корпоративных облигации(равные кэшу), но в таком случае внутри фонда отсутствуют облигации. В общем, как не крути — одного элемента стратегии не хватает .

Таким образом, судя по всему, Открытие брокер имеет собственное преставление на то, каким образом должен выглядеть «Всепогодный портфель». На сколько оно верно — покажет время.

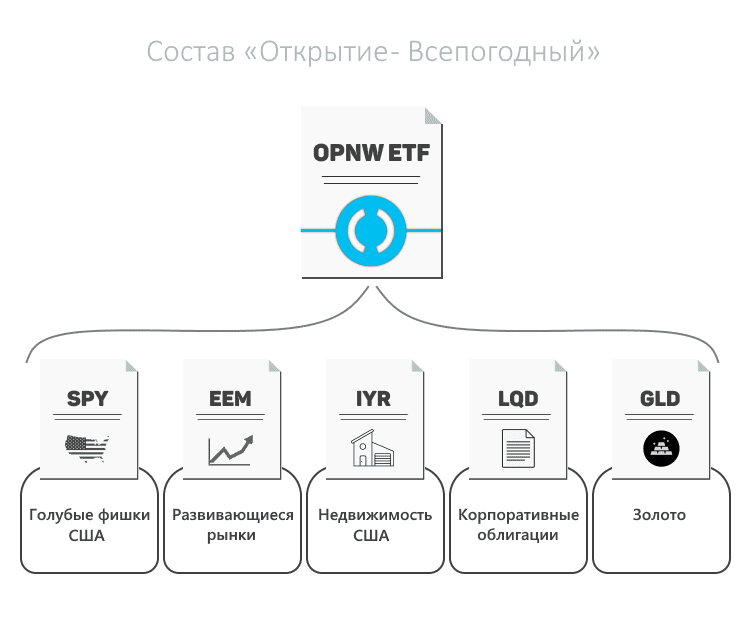

Состав фонда OPNW ETF

Как уже упоминалось ранее в составе фонда присутствуют пять типов активов: Голубые фишки США, Акции с развивающихся рынков, акции недвижимости США, корпоративные облигации США. В роли бенчмарка выступает специально созданный Санкт-Петербургской биржей в партнерстве с УК «Открытие» — Индекс «Open All-Weather»(в пер. Открытие Всепогодный). Активы внутри фонда OPNW ETF представлены в виде акций зарубежных ETF фондов. т.е. инвестирование в представленные внутри фонда активы происходит не на прямую, а через покупку акций уже готовых иностранных ETF c необходимым составом. Таким образом, получается, что OPNW — это ETF внутри которого находятся акции 5ти других ETF. Это явный минус. Почему? — разберем этот вопрос чуть позже, в параграфе посвященном комиссии.

Подробный разбор состава OPNW ETF

1.Голубые фишки рынка США из индекса S&P 500.

Голубые фишки внутри фонда OPNW ETF представлены SPY ETF — одним из старейших и наиболее ликвидных ETF фондов в мире, предоставляющим доступ к самому востребованному фондовому бенчмарку — S&P 500. Таким образом, внутри данного фонда находятся акции крупнейших компаний из всех возможных секторов фондового рынка США — первую пятерку возглавляют Apple, Microsoft, Amazon, Facebook, Alphabet Inc.

Актив: SPY ETF — SPDR S&P 500 ETF TRUST (US)

Среднегодовая доходность SPY ETF за последние 5 лет – 12,4%

Комиссия фонда: 0,09% в год.

2.Акции крупнейших компаний развивающихся рынков.

Акции компаний развивающихся рынков представлены EEM ETF — одним из самых популярных ETF фондов в мире, предоставляющим доступ на фондовые рынки стран с развивающейся экономикой. Внутри фонда находится акции крупнейших компаний из 24 стран. Наибольшая доля внутри фонда — 29% приходится на акции Китайских компаний, второе место — 15% занимает Корея, третье место забирает Тайвань — на ее долю приходится 11% от всех активов фонда.

Актив: EEM ETF — iShares MSCI Emerging Markets

Среднегодовая доходность EEM ETF за последние 5 лет – 4,63%

Комиссия фонда: 0,69% в год.

3.Акции американских компаний строительной отрасли.

Акции компаний строительной отрасли США представлены IYR ETF — достаточно ликвидным ETF фондом отслеживающим индекс «Dow Jones U.S. Real Estate Index». IYR ETF был одним из первых ETF в сфере недвижимости в США и до сих пор остается лидером отрасли. В составе фонда находится около 100 самых именитых компаний сектора недвижимости.

Актив: IYR ETF — iShares US Real Estate

Среднегодовая доходность IYR ETF за последние 5 лет – 5,81%

Комиссия фонда: 0,42% в год.

4.Ликвидные корпоративные облигации США

Корпоративные облигации США представлены LQD ETF — первопроходцем, по сей день остающимся лидером рынка ETF инвестирующих в корпоративные облигации. Помимо копр.облигаций США, на которые приходится — 86,30% от всех активов фонда, внутри LQD ETF можно найти облигации компаний из других стран: Англии — 5%, Канады — 1,95%, Японии — 1,88%, Нидерландов — 1,78% и т.д.

Актив: LQD ETF — iShares iBoxx $ Investment Grade Corporate Bond

Среднегодовая доходность LQD ETF за последние 5 лет – 6,46%

Комиссия фонда: 0,14% в год.

5.Золото

Золото представлено в виде акций GLD ETF — крупнейшим в мире ETF фондом отслеживающим спотовую цену на золото зафиксированную в 15:00 (по Лондонскому времени, в долларах США) Лондонской ассоциацией драгоценных металлов (LBMA). Подробнее о данном фонде можно почитать в статье: «IShares Gold Trust (IAU ETF) — Обзор фонда на золото».

Актив: GLD ETF — SPDR Gold Trust ETF

Среднегодовая доходность GLD ETF за последние 5 лет – 11,16%

Комиссия фонда: 0,40% в год.

Привет! Присоединяйся к Тинькофф. Открывай ИИС по моей ссылке, получай бонус — акцию до 20 000₽ и возможность вернуть до 52 000 рублей в качестве налогового вычета!

Покупая OPNW ETF вы становитесь владельцем акций 5ти крупнейших мировых ETF фондов: SPY, EEM, IYR, LQD и GLD.

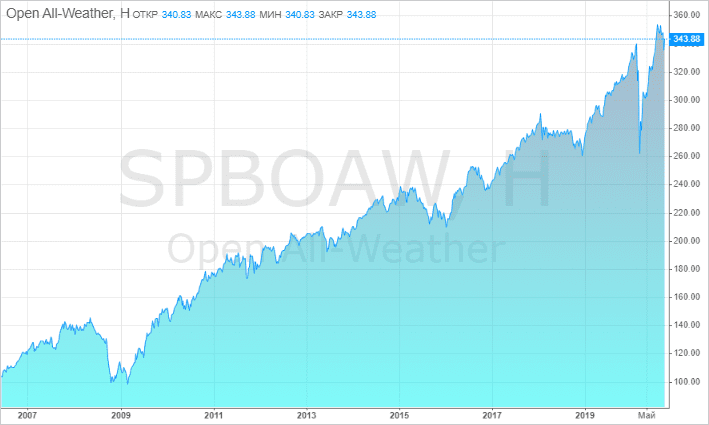

Доходность OPNW ETF

OPNW ETF — запущен совсем недавно, поэтому единственная возможность оценить его доходность — обратиться к математической модели его индекс бенчмарка «Open All-Weather» разработанной в соответствии с историческими данными расчет которых ведется с 31.12.2005.

Благодаря данной модели нам удается узнать что:

Доходность OPNW ETF за 10 лет – 48,82%

Доходность OPNW ETF за 5 лет – 37,06%

Доходность OPNW ETF за 1 год – 4,85%

График котировок

Дивиденды OPNW ETF

Вся купонная и дивидендная прибыль OPNW ETF реинвестируется. При этом, реинвестирование происходит не внутри самого OPNW ETF, а внутри ETF находящихся в его составе. т.е. до УК «Открытие» дивиденды не доходят вовсе — их реинвестированием занимаются зарубежные управляющие компании — iShares и SPDR.

Подробнее о реинвестирование дивидендов ETF фондов можно узнать из статьи на нашем сайте: «ETF Дивиденды | Как купить дивидендные ETF».

Комиссия OPNW ETF

Вот мы и подобрались к самому интересному — комиссии. Фонд обладает как плавающей, так и фиксированной комиссией. Размер фиксированной комиссии составляет 0,8% годовых — и представляет собой вознаграждение УК Открытие. Плавающая комиссия зависит от размера СЧА фонда(чем больше СЧА, тем меньше комиссия) и покрывает собой расходы на регистратора, депозитария и аудитора. Также управляющей компанией взимается комиссия на прочие расходы в 0,1%. Стартовый размер комиссии 2,4% действительно впечатляет, но, к сожалению, по-плохому. На данный момент OPNW ETF обладает самым большим регламентированным размером комиссии среди всех российских ETF фондов и объяснений настолько сильно завышенной комиссии лично я найти не могу. К примеру, схожий по составу и идеологии «Вечный портфель» от Тинькоф — TUSD ETF обладает вдвое меньшим размером комиссии — 0,99%.

Очевидно, что со временем, по мере увеличения СЧА фонда, размер комиссии будет уменьшаться, но как скоро это произойдет — не ясно.

Таблица с размером комиссионных ставок в зависимости от СЧА

| Размер СЧА(привелеченных средств) в руб. | Оплата депозитария | Прочие расходы | Общая комиссия, с учетом фиксированной ставки за управление — 0,8% |

| до 50 млн. | 1,5% | не боле 0,1% | 2,40% |

| до 100 млн. | 0,85% | не боле 0,1% | 1,75% |

| до 250 млн. | 0,5% | не боле 0,1% | 1,40% |

| до 500 млн. | 0,3% | не боле 0,1% | 1,2% |

| до 1 млрд. | 0,25% | не боле 0,1% | 1,15% |

| до 3 млрд. | 0,16% | не боле 0,1% | 1,06% |

| до 5 млрд. | 0,1% | не боле 0,1% | 0,9% |

| до 10 млрд. | 0,07% | не боле 0,1% | 0,87% |

| свыше 10 млрд. | 0,05% | не боле 0,1% | 0,85% |

При этом, важно понимать, что OPNW ETF — фонд наполненный акциями других ETF фондов, а значит помимо регламентированной, обладает скрытыми комиссиями и реальный размер комиссионных расходов которые понесет инвестор купивший акции данного фонда будет выше озвученных УК «Открытие». Откуда берутся скрытые комиссии? В данном случае, наличие скрытых комиссий обусловлено наличием в составе фонда акций 5ти ETF обладающих собственной комиссией оплата которой также ложится на инвестора.

Для того чтобы подсчитать реальный размер комиссии(учитывающий срытые комиссии), нам необходимо посчитать среднее арифметическое от комиссий 5ти фондов внутри OPNW ETF: SPY ETF — 0,09%, EEM ETF — 0,69%, IYR ETF — 0,42%, LQD ETF — 0,14%, GLD ETF — 0,40%.

Проведя нехитрые подсчеты нам удается узнать размер скрытой комиссии фонда OPNW ETF составляет приблизительно 0,34% годовых.

Таким образом реальный размер комиссии OPNW ETF равняется 2,74%, вместо заявленных 2,4%. Различие не столь большое, особенно на фоне и так завышенной комиссии, но знать о нем думаю будет не лишним.

Фиксированный размер комиссии OPNW ETF составляет 0,8% годовых, плавающий от 0,05% до 1,5% в год.

Общий размер комиссии на данный момент составляет — 2,4% годовых, с учетом скрытых комиссий 2,74% годовых.

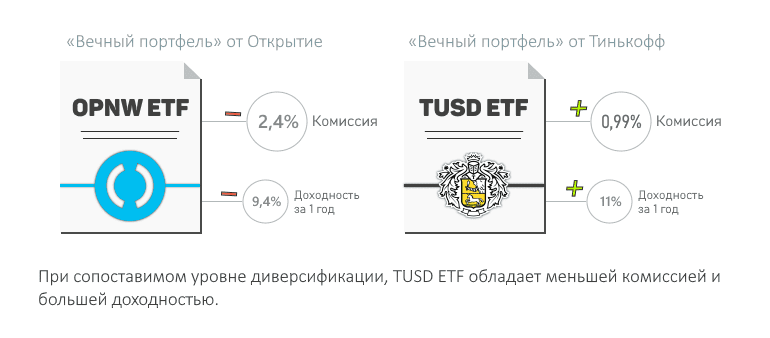

Альтернатива OPNW ETF

Узнав монструозную комиссию OPNW ETF первое, что приходит на ум — поиск альтернативы, и она есть — выше упомянутый TUSD ETF предлагает проинвестировать свои средства по модели «Всепогодного портфеля», за куда более скромное вознаграждение. Инвестиционная стратегия TUSD ETF, так же как и стратегия OPNW ETF строится на базе стратегии «Всепогодного портфеля», при этом структура TUSD ETF — куда ближе к ее каноничному виду.

Так, внутри TUSD ETF, в равных пропорциях, находятся активы 4 классов: акции, облигации, золото и валюта. Акции представлены ETF фондом – Vanguard Total Stock Market ETF (индекс широкого рынка), облигации – Vanguard Short-Term Corporate Bond ETF (краткосрочные облигации компаний США), золото — iShares Gold Trust(цена на золото), валюта — облигациями «равными деньгам» — iShares 20+ Year Treasury Bond ETF (20-летние и более трежерис).

Учитывая, что внутри TUSD ETF находятся другие ETF, он также не лишен скрытой комиссии размер которой равен — 0,16% в год.

Таким образом, реальный размер комиссии TUSD ETF составляет — 1,15%, что все-еще втрое меньше чем у OPNW ETF.

По размеру комиссии TUSD ETF в сухую выигрывает у OPNW ETF.

А что по доходности?

Общая доходность TUSD ETF за 1 год составляет — 11,13%.

При этом

Общая доходность OPNW ETF за 1 год составляет — 9,46%

Таким образом, учитывая, что оба фонда обладают схожим уровнем диверсификации, TUSD ETF от «Тинькофф» является как более дешевой, так и более доходной альтернативой OPNW ETF.

Подробнее о данном фонде можно узнать на официальном сайте Тинькофф Инвестиции.

Как купить OPNW ETF

Паи OPNW ETF, как и паи любых других российский ETF фондов торгуются на Московской бирже. Для получения доступа к торгам вам необходимо открыть брокерский счет у любого российского брокера. После чего, в предоставленном брокером торговом терминале или мобильном приложении достаточно найти фонд по уникальному коду: OPNW и отправить заявку на покупку.

Подробнее о покупке российских ETF фондов можно узнать из статьи: «Как купить ETF в России | Инвестирование в иностранные и Российские ETF».

Ну а на этом все! Желаю вам успешных инвестиций в ETF фонды и всего доброго!

Привет! Присоединяйся к Тинькофф. Открывай ИИС по моей ссылке, получай бонус — акцию до 20 000₽ и возможность вернуть до 52 000 рублей в качестве налогового вычета!

Коллеги, добрый день! В вашей статье содержится неверная информация, вводящая читателей в заблуждение. Комиссия УК «Открытие» за управление фондом составляет 0,8% годовых.

Никаких 3,45% не существует. К тому же фонд запущен не компанией «Открытие Брокер», а УК «Открытие».

Вся актуальная и корректная информация о фонде представлена на сайте УК «Открытие».

Пожалуйста, скорректируйте ее и исправьте ошибочные данные.

Ольга,

Здравствуйте! Спасибо за своевременное информирование. Но, комиссия фонда в любом случае больше чем 0,8% годовых — так как это только фиксированная комиссия. С учетом плавающей — общая комиссия выше. И писать, что комиссия составляет 0,8% — также не совсем корректно. Было бы хорошо, если б вы скинули мне ссылку на подробную документацию OPNW ETF. На странице с презентацией фонда, получить к ней доступ не выходит.

Спасибо!

savelysov,

Добрый день. Я отправила всю запрашиваемую вами информацию на ваш электронный адрес через форму обратной связи сайта. В письме указаны мои прямые контакты.

Буду благодарна за внесение обозначенных корректив.

Зато фонд Тинькофф просел хорошо в марте. Для всегопогодного портфеля — слишком высокая просадка.

Все четко написано в статье. Открытие пока не котируется. Либо плохо доносят свою мысль, либо пытаются развести.

Комиссия OPNW поменялась, просьба скорректировать статью, чтобы она содержала актуальные данные. Спасибо.

OPNW ETF — новый фонд компании «Открытие», инвестирующий в пять типов активов для достижения высокой диверсификации. «Всепогодный портфель» позволяет получать стабильную прибыль в любых экономических условиях.

ETF фонд «Открытие — Всепогодный» инвестирует в акции, облигации, валюту и золото, обеспечивая стабильную прибыль в любой рыночной фазе. Открытие брокер утверждает, что их детище достигает высокого уровня диверсификации.

Интересный подход к диверсификации! Смешанный фонд «Открытие — Всепогодный» позволяет инвесторам получать стабильный доход в любых условиях рынка благодаря инвестированию в акции, облигации, валюту и золото.

OPNW ETF — новый фонд «Открытие», который обещает стабильный доход благодаря диверсификации в акции, облигации, валюту и золото. Но стоит ли доверять этому подходу?

ETF фонд «Открытие — Всепогодный» инвестирует в 5 типов активов для достижения высокой диверсификации. Подход «всепогодного портфеля» позволяет получать стабильную прибыль в любой экономической ситуации.

Отличный выбор для диверсификации портфеля.

Этот ETF фонд предлагает уникальный подход к диверсификации активов.

Отличный выбор для диверсификации портфеля.

Инвестирование в разнообразные активы — ключ к успеху. (49 символов)

Инвестиции в «Всепогодный» фонд позволяют диверсифицировать портфель и защититься от колебаний рынка.

Интересная стратегия инвестирования! Уникальная возможность получить прибыль в любых условиях рынка.

Интересный фонд, объединяющий различные виды активов. Но насколько он действительно достигает высокого уровня диверсификации?

Интересный комментарий: «OPNW ETF — инновационный подход к диверсификации инвестиций, позволяющий получать стабильную прибыль в любой рыночной фазе.»

Интересная идея инвестировать сразу в пять типов активов для достижения высокой диверсификации.

Очень интересный фонд с уникальным подходом к диверсификации активов. Буду следить за его динамикой.

Комментарий: Интересный и инновационный подход к диверсификации портфеля!

Инвестиции в «Всепогодный портфель» позволяют диверсифицировать риски и получать стабильную прибыль в любых рыночных условиях.

Интересный подход к диверсификации инвестиций. Будет интересно посмотреть, как фонд будет справляться в различных рыночных условиях.

Интересный комментарий: «Удивительно, как этот фонд смог достичь такой высокой диверсификации сразу в пяти типах активов. Жду с нетерпением результатов!»

Интересный фонд, который предлагает диверсификацию в различные активы. Но насколько это эффективно?

Интересный фонд с разнообразным портфелем активов. Может быть хорошим вариантом для диверсификации инвестиций.

Интересный комментарий: «Всепогодный портфель» — отличная идея для диверсификации и защиты от волатильности рынка.

Интересный комментарий: «Инвестирование в разные активы помогает снизить риски и обеспечивает стабильность доходов. Идея «Всепогодного портфеля» звучит привлекательно!»

Открытие — Всепогодный ETF предлагает стабильность прибыли через диверсификацию активов.

Интересный фонд с разнообразными активами. Удачи «Открытию» в достижении диверсификации.

Открытие — Всепогодный ETF фонд предлагает стабильность и диверсификацию через инвестирование в акции, облигации, валюту и золото.

Интересный фонд с высокой диверсификацией активов.

Интересный фонд для диверсификации портфеля.

Интересный фонд с пятью типами активов.

Интересная идея диверсификации активов в ETF фонде «Открытие — Всепогодный».

Отличная возможность для диверсификации портфеля с помощью нового ETF фонда «Открытие — Всепогодный». Включает акции, облигации, валюту и золото для стабильной прибыли в любых экономических условиях.

Интересный комментарий: «Фонд OPNW ETF предлагает уникальную стратегию инвестирования, объединяя различные активы для достижения стабильной доходности в любых условиях рынка. Это интересно!»

Оригинальный подход к диверсификации инвестиций.

Интересное предложение от компании «Открытие» — ETF фонд «Открытие — Всепогодный». Диверсификация в пять типов активов для стабильной прибыли.

Инвестиции в «Всепогодный» фонд — надежная стратегия для диверсификации портфеля.

Открытие — Всепогодный ETF предлагает стабильность вложений через диверсификацию активов: акции, облигации, валюта и золото. Компания «Открытие» уверена в эффективности такого подхода.

Отличный выбор инвестиций! «Всепогодный портфель» позволяет получать стабильную прибыль в любой экономической ситуации.

Оригинальный подход к диверсификации активов в фонде «Открытие — Всепогодный».

Отличный фонд для диверсификации портфеля.

Оригинальный подход к диверсификации активов.

Интересно, какой будет эффективность такого диверсифицированного портфеля?

Интересный фонд с широкой диверсификацией активов.

Интересный комментарий: «Инвестиции в разные активы помогут снизить риски и повысить доходность портфеля. Ждем результатов этого ETF фонда!»

Отличная идея инвестировать в разные активы для достижения стабильности и диверсификации.

Интересный комментарий: «Идеальный портфель для всех сезонов рынка!»

Интересный инвестиционный подход! Включение различных активов позволяет уравновесить риски и получать стабильную прибыль в разных рыночных условиях.

Интересный подход к диверсификации портфеля. Будем следить за результатами ETF фонда «Открытие — Всепогодный».

Диверсификация активов в ETF фонде «Открытие — Всепогодный» позволяет достичь стабильной прибыли в любой экономической ситуации.

Интересный подход к диверсификации инвестиций. Будет интересно посмотреть на результаты фонда в долгосрочной перспективе.

Инвестирование в «Всепогодный портфель» позволяет диверсифицировать риски и получать стабильную прибыль в любых условиях.

Интересный подход к диверсификации. Будет интересно следить за результатами этого фонда.

Инвестируйте в «Открытие — Всепогодный» ETF фонд и получайте стабильную прибыль в любую экономическую фазу.

Интересная стратегия инвестирования в разные активы для достижения стабильной прибыли в любых экономических условиях.

Открытие — Всепогодный ETF предлагает стабильность и диверсификацию, включая акции, облигации, валюту и золото.

Очень интересная стратегия инвестирования! Надеюсь, фонд достигнет высокой диверсификации.

Интересная идея инвестирования в разные активы для достижения стабильной прибыли.

Открытие — Всепогодный ETF предлагает стабильность и диверсификацию через инвестиции в акции, облигации, валюту и золото.

Отличный фонд с разнообразными активами.

Интересный и уникальный подход к диверсификации портфеля. Открытие — Всепогодный ETF предлагает инвестировать в различные активы, чтобы снизить риски и получать стабильную прибыль в любой экономической ситуации.

Открытие — Всепогодный ETF фонд предлагает инвестиции в различные активы для достижения стабильной прибыли независимо от рыночной ситуации.