Всем привет! В данной статье нам предстоит не легкое, но интересное дело — разобраться, что такое ETF как они работают и как на этом зарабатывать.

Что такое ETF простыми словами:

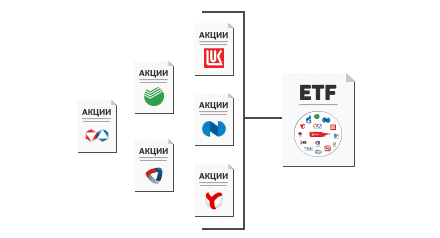

ETF— это биржевой продукт позволяющий за сравнительно небольшие деньги, стать владельцем акций сразу нескольких компаний.

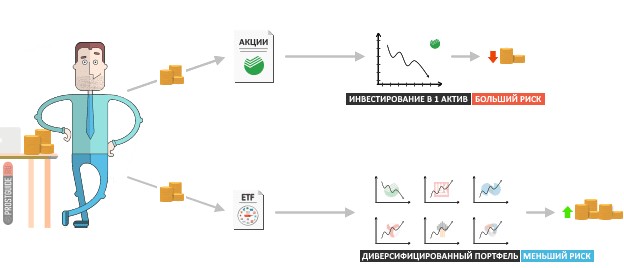

Предположим инвестор имеет 10.000 рублей и желание проинвестировать их в акции. Но он не хочет вкладывать все свои деньги в акции только одной компании — так как в случае, если дела у этой копании пойдут не очень хорошо, он может потерпеть существенные убытки. Но, денег проинвестировать в активы сразу несколько компаний, чтобы снизить риски своих вложений у него не хватает. Тут на помощь начинающему инвестору и приходят ETF. ETF вмещают в себя большое количество акций (или иных фондовых активов) при этом их стоимость начинается от 10$(610 рублей). Таким образом, благодаря ETF, инвестор с небольшим стартовым капиталом может получить полноценный, диверсифицированный инвестиционный портфель.

Таким образом, человек может купить ETF под названием — FXRL и стать владельцем всех акций входящих в состав индекса РТС (Российской Торговой Системы).

Таким образом, человек может купить ETF под названием — FXRL и стать владельцем всех акций входящих в состав индекса РТС (Российской Торговой Системы).

Что такое биржевой индекс?

Чаще всего ETF привязан к так называемому «биржевому индексу».

Что такое биржевой индекс? Биржевой индекс — это индикатор состояния фондового рынка, рассчитанный на основе цены самых ликвидных(популярных) акций торгуемых на данной бирже. То есть биржа отбирает несколько акций (обычно 15-30шт) которые пользуются наибольшим спросом и складывает их ценовые показатели между собой и полученное число использует как индикатор состояния торгов на бирже (за частую этот показатель используется как один из показателей состояния экономики страны в целом).

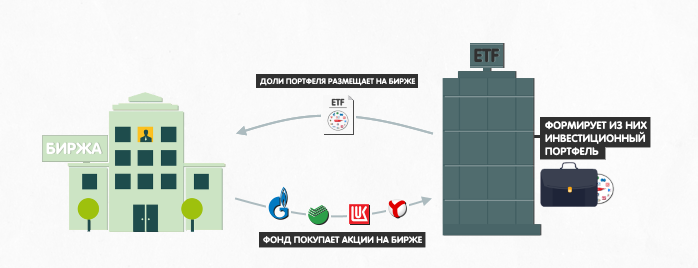

Компания которая занимается выпуском ETF, для его наполнения, использует те же активы в той же пропорции что и биржа для составления индекса, затем дает данному ETF название к примеру «FXRL«(это ETF состоящий из акций входящих в индекс Московской биржи). И выпускает части данного ETF для свободных торгов на бирже.

Инвестор может купить пай(кусочек) этого ETF и стать владельцем части всех входящих в ETF акций.

Стоимость такого ETF меняется вслед за курсом показателя фондового индекса — курс растет растет стоимость ETF, курс падает — падает и стоимость ETF.

То есть цена ETF на индекс меняется в зависимости от колебаний индекса.

Как это работает.

ETF — представляет собой пакет вмещающий себя большое количество фондовых активов. За счет этого предоставляющий максимально широкую диверсификацию.

ПИФы или ETF

Что такое ПИФ?

ПИФ — это способ коллективного инвестирования, при котором инвесторы становятся собственниками долей в имуществе фонда. Управлением покупкой и продажей активов занимаются специалисты компании.

ПИФ — это способ коллективного инвестирования, при котором инвесторы становятся собственниками долей в имуществе фонда. Управлением покупкой и продажей активов занимаются специалисты компании.

Что такое ETF?

ETF — это открытый инвестиционный фонд доли которого можно приобрести на фондовой бирже. После покупки ETF инвестор становится владельцем части активов компании. ETF как правило состоят из заранее составленного списка активов либо копируют собой состав биржевых индексов.

ETF — это открытый инвестиционный фонд доли которого можно приобрести на фондовой бирже. После покупки ETF инвестор становится владельцем части активов компании. ETF как правило состоят из заранее составленного списка активов либо копируют собой состав биржевых индексов.

Идея ETF и ПИФ схожа — это коллективное инвестирование в биржевые активы. И в сравнении ETF — это просто более удобный, прозрачный и доступный аналог ПИФа, появлению которого послужило как раз таки развитие IT технологий позволяющих не работать (в отличии от ПИФов) с клиентами на прямую, а размещать свои паи (акции) для свободной покупки прямо на бирже.

В ситуации с ПИФ инвестору необходимо идти в офис компании и заключать с ней контракт на приобретение пая. Конечно, сделать это можно и через сайт управляющей компании, но бюрократической возни в данном случае будет не сильно меньше, а в некоторых случаях даже больше. Продать свои паи, также можно только через управляющую копанию, на сайте компании, придя в офис или через звонок(паи некоторых ПИФов также обращаются на бирже, работать с ними также крайне не удобно). То есть «ETF» это эволюционировавший и соответствующий современным требованиям и стандартам — «ПИФ». Разница между ними примерно такая же как между отправкой писем через почту и отправкой электронных сообщений.

Таким образом основное отличие ПИФ от ETF заключается в прозрачности и простате работы с последним.

О ETF Кратко

1. Каждый ETF фонд сам решает по какому принципу выбирать фондовые активы. Но чаще всего ETF состав ETF полностью повторяет собой мировые валютные, фондовые или сырьевые индексы.

2. ETF не дают 100% гарантий доходности. Их стоимость всегда привязана к каким-либо активам, если стоимость этих активов снизится, стоимость ETF привязанного к ним тоже уменьшится.

Привет! Присоединяйся к Тинькофф. Открывай ИИС по моей ссылке, получай бонус — акцию до 20 000₽ и возможность вернуть до 52 000 рублей в качестве налогового вычета!

3. Заранее ознакомится с информацией о том как ETF фонд распределяет дивиденды и доходы по купонам облигаций можно на сайте управляющей компании или в справочной информации на сайте бирже размещающей ETF.

4. ETF свободно торгуются на фондовой бирже, таким же образом как и обычные акции. В любой момент вы можете купить/продать их рыночной цене.

5. Деньги на брокерском счете, в отличии от счета в банке государством не страхуются. В случае разорения брокера существует риск потери денег. Это касается не только ETF, но любых ценных бумаг.

Плюсы ETF

+ Возможность инвестирования средств в иностранные акции.

Для российских инвесторов использование ETF предоставляет возможность вкладывать свои средства в иностранные активы максимально простым и удобным способом из всех имеющихся на рынке. К примеру, для того чтобы приобрести 1 акцию такой компании как Amazon рядовому инвестору потребуется 2000$(130 000 рублей) свободных средств, иностранный брокерский счет и статус квалифицированного инвестора. Для покупки ETF будущему инвестору требуется сделать всего два шага — открыть ИИС у любого российского брокера предоставляющего доступ на Московскую биржу(сделать это сейчас можно даже не выходя из дома) скачать мобильное приложение брокера и приобрести необходимый ETF там или купить ETF через торговый терминал QUIK (на нашем сайте есть инструкция как это сделать) также предоставленным брокером после открытия счета.

+ Низкая комиссия

Комиссия взимаемая компанией предоставляющей к приобретению свои ETF составляет примерно 0,2 — 1% в год. К примеру комиссия при инвестировании в открытые ПИФы варьируется от 1 до 5% годовых. В данных условиях, даже если инвестиционные портфели у ETF и ПИФ будут состоять из одинаковых активов в одинаковых пропорциях — ETF покажет более высокую доходность благодаря более низким комиссионным. Также начинающему инвестору стоит учесть, тот факт что многие брокеры используют повышенную комиссию для небольших (в среднем 50 000 — 100 000 рублей) депозитов. В данных условиях набор инвестиционного портфеля в ручную несет за собой дополнительные расходы, которые могут сильно сказаться на фин. эффективности вложений. Покупка ETF в данном случае является оптимальным выбором сокращая расходы на комиссионные отчисления брокеру.

+Прозрачность и доступность.

Как правило состав активов входящих в тот или иной ETF четко регламентирован и открыт для ознакомления. В сравнении ближайшие родственники ETF — ПИФы ознакамливают инвесторов с составом активов только раз в месяц. В остальное время ПИФы предлагают своим клиентам так называемую инвестиционную декларацию. В ней чаще всего указываются какую часть портфеля составляют акции, а какую облигации. Также может быть указана сфера в которой работает компания эмитент акции которой входят в портфель, к примеру IT индустрия, нефть добыча и т.д.

Минусы ETF.

— Ригидность.

Для меня основным минусом инвестирования в ETF является малая вариативность и ригидность данного инструмента, то есть то, что в тоже время является и основным плюсом ETF. Покупая ETF вы покупаете предложенный пакет акций и не можете исключить из него акции которые вам нужны или наоборот добавить в него какие-то акции — это готовый продукт без возможности вносить правки. И это абсолютно нормально для начинающего инвестора у которого пока не хватает опыта и знаний для самостоятельного составления инвестиционного портфеля. А вот со временем, когда у вас появятся первые навыки необходимые для анализа ценных бумаг — вы начнете лучше понимать технический или фундаментальный анализ, придет и понимание того что от покупки некоторых фондовых активов в данный момент лучше отказаться(например понимание что акции компании N сильно переоценены), а других лучше купить побольше, так как они имеют больший потенциал роста и большую дивидендную доходность. С ETF такой номер не проходит — оценка активов заранее проведена специалистами компании, торговыми роботами именуемыми «Робо-эдвайзерами», либо акции просто покупаются в точном соответствии с каким либо фондовым или срочным индексом.

Таким образом ETF — это инструмент который идеально подходит для начинающих инвесторов на самом старте их пути, либо для людей которые не готовы тратить много времени на проведение анализа для подбора необходимых им акций просто хотят получить готовый продукт.

— Не самый богатый выбор.

В мире насчитывается более 1000 различных ETF фондов. Московская биржа предоставляет доступ лишь к 15 из них.

ETF Дивиденды

Чаще всего, схема используемая ETF фондами не подразумевает выплату дивидендов. Но куда в таком случае деваются выплачиваемые на купленные фондом акции дивиденды? Ответ прост — они реинвестируются. То есть, на деньги с дивидендов, ETF фонд покупает новые акции, получается эффект сложного процента, что в конечном итоге приводит росту доходности ETF. Но некоторые ETF фонды, все же выплачивают своим инвесторам дивиденды. К примеру «RUSE» — ETF доступный на Московской бирже состоящий из акций входящих индекс RTS (Сбербанк, Газпром, Лукоил и пр Голубые фишки) выплачивает дивиденды с имеющихся в активах фонда акций. Это единственный ETF выплачивающий дивиденды из имеющихся на Московской бирже. В мире также есть несколько ETF фондов выплачивающих дивиденды, но по сравнению с ETF фондами работающими по «модели реинвестирования» их количество сильно ограничено. Почему так? Все дело в том, что выплата дивидендов не совсем удобна как для самого фонда, так и для инвестора. И если причина неудобства для фонда вполне понятна — необходимо вести учет инвесторов рассчитывать размер выплат и т.д. То в чем заключается неудобство в получении дивидендов для держателя ETF. Основной минус в подоходном налогообложении. Раньше дивиденды облагались походным налогом по сниженной ставке — 9% c недавнего времени ее подняли до стандартных 13%, что сделало получение дивидендных выплат не такими выгодными. В случае реинвестирования полученной дивидендной прибыли ETF фондом(а не выплате инвесторам) данный налог не взимается, что по итогу оборачивается выгодой как для фонда так и для инвестора.

Как купить ETF

Приобрести любой из 15 ETF представленных на Московской бирже можно открыв брокерский счет или ИИС (Индивидуальный инвестиционный счет) у любого Российского фондового брокера. В основном брокеры предоставляют две платформы для работы с ценными бумагами и производными инструментами — мобильное приложение и специальный торговый терминал для стационарных ПК. На нашем сайте есть статья о том как купить ETF через терминал QUIK. В данной статье вы сможете найти пошаговую инструкцию.

Ну а на этом все! Если у вас остались какие-либо вопросы, то вы можете задать и в комментариях под статьей. Успешных вам инвестиций в ETF. И всего доброго.

Привет! Присоединяйся к Тинькофф. Открывай ИИС по моей ссылке, получай бонус — акцию до 20 000₽ и возможность вернуть до 52 000 рублей в качестве налогового вычета!

Кратко и понятно, по сути.

Николай,

Спасибо!

это в каком году написано? чтоб быть в ПИФ, тоже не надо никуда ходить. Брокерский счет напрямую не связан с брокером, это не его бумаги, соответственно разорение брокера не влечет потерю вами ваших бумаг!

Для покупки ETF вовсе не обязательно открывать ИИС. Можно открыть обычный брокерский счет.

ETF — удобный инструмент для инвестирования в различные компании и снижения рисков. В основе ETF лежит биржевой индекс, который является индикатором состояния фондового рынка.

«ETF — удобный способ инвестирования в несколько компаний сразу!»

Спасибо за интересную статью! Очень понятно объясняется, что такое ETF и как им можно заработать.

Отличная статья о том, что такое ETF и как они работают. Очень интересно!

ETF — надежный способ инвестирования с малым капиталом и минимальными рисками.

Интересная статья о том, что такое ETF и как на них зарабатывать. ETF позволяют вложиться в акции нескольких компаний и снизить риски инвестиций.

Интересная статья о том, как работают ETF и как на них можно заработать. ETF позволяют инвестировать в акции нескольких компаний и снизить риски. Биржевой индекс используется для связи с ETF.

Отличная статья о том, что такое ETF и как на этом зарабатывать!

Отличная статья о том, что такое ETF и как ими зарабатывать. Важно понять, что они позволяют инвестировать в несколько компаний, снижая риски.

Отличная статья о том, что такое ETF и как их использовать для инвестирования.

Отличная статья о том, что такое ETF и как на них зарабатывать.

Интересная статья о том, что такое ETF и как на них зарабатывать. ETF позволяют инвестору владеть акциями нескольких компаний, снижая риски. Они привязаны к биржевым индексам, которые являются индикаторами фондового рынка.

Отличная статья о том, что такое ETF и как на них зарабатывать. Очень понятно объяснено!

Интересно, как ETF помогает инвесторам создать диверсифицированный портфель и снизить риски?

Отличная статья о том, что такое ETF и как на них зарабатывать.

Интересно, как ETF помогает инвесторам снизить риски и получить диверсифицированный портфель?

Отличная статья об ETF, понятно и интересно!

Отличная статья о ETF и инвестициях в несколько компаний через него.

ETF — умный способ инвестирования.

Отличная статья о том, что такое ETF и как они работают. Очень полезно для начинающих инвесторов.

Экскурсия в мир ETF: инвестируй мудро!

ETF — доступный инструмент для создания диверсифицированного портфеля.

Интересная статья о том, что такое ETF и как на них зарабатывать. ETF позволяют инвестировать в акции нескольких компаний и снизить риски.

Отличная статья о том, что такое ETF и как на них зарабатывать. Очень информативно и понятно объяснено.

Отличный способ разнообразить инвестиции и снизить риски!

Инвестируйте в ETF и получите диверсифицированный портфель акций.

Отличная статья! ETF — простой способ получить диверсифицированный инвестиционный портфель.

Отличная статья о том, что такое ETF и как с их помощью можно заработать.

Интересная статья! ETF — отличное решение для диверсификации инвестиций.

Отличная статья! ETF — это отличная возможность инвестировать в несколько компаний сразу и снизить риски.

Отличная статья о преимуществах ETF и возможностях диверсификации инвестиционного портфеля.

Инвестируйте с ETF и снизьте риски.

Интересная статья о том, что такое ETF и как на них зарабатывать. ETF позволяют владеть акциями нескольких компаний, снижая риски. Биржевые индексы используются как индикаторы состояния фондового рынка и экономики страны.

Интересно, как ETF помогает разнообразить инвестиционный портфель и снизить риски вложений.

ETF — это удобный способ владеть акциями разных компаний и снизить риски. С помощью ETF можно создать диверсифицированный инвестиционный портфель с небольшим капиталом.

Отличная статья о том, как зарабатывать на ETF!

Отличная статья о ETF и их преимуществах. Узнайте, как снизить риски и разнообразить свой инвестиционный портфель с помощью ETF.

Очень интересная статья! ETF — биржевой продукт, позволяющий владеть акциями нескольких компаний с небольшими вложениями.

Интересно, как ETF помогает инвесторам создать диверсифицированный портфель с небольшим стартовым капиталом?

Очень интересная статья о том, что такое ETF и как на этом можно заработать.

Прекрасная возможность инвестировать в акции разных компаний с помощью ETF.

Отличная статья о том, что такое ETF и как на них зарабатывать.

Интересная статья про ETF и их преимущества. Можно инвестировать в несколько компаний сразу и снизить риски.

Очень интересная статья о том, что такое ETF и как на них можно заработать.

Отличная статья о том, что такое ETF и как они работают. Много полезной информации для начинающих инвесторов.

Очень интересно, как ETF помогают снизить риски инвестиций и создать диверсифицированный портфель!

Отличная статья о том, что такое ETF и как на них зарабатывать.

Инвестируйте в ETF и получите диверсификацию портфеля.

ETF — удобный способ инвестирования в несколько компаний одновременно.

Интересная статья о том, что такое ETF и как на них можно заработать. Они позволяют инвестировать в акции нескольких компаний и снижают риски.

Купи ETF и зарабатывай на акциях нескольких компаний!