Сложный процент в инвестировании — это один из основных инструментов грамотного инвестора, позволяющий заметно прибавить темп роста капитала.

Сложный процент в инвестировании — это один из основных инструментов грамотного инвестора, позволяющий заметно прибавить темп роста капитала.

И не смотря на то, что процент называется «Сложным», ничего особо сложного в нем нет. Итак, сложный процент — это процент начисляемый не только на сумму вклада, но и на те проценты которые были начисленные на данный вклад ранее. То есть, инвестор получив прибыль со своего вложения, не выводит ее, а еще раз пускает в дело вместе с основным капиталом, и в следующий раз прибыль начисляется не только на основную сумму вклада, но и на доход полученный ранее.

Таким образом запускается автоматическая инвестиционная машина, приносящая прибыль от прибыли. В бизнесе и на фондовом рынке, вложение полученной от операций прибыли называют реинвестированием или капитализацией. Сложный процент в инвестировании — обязательно включает в себя реинвестирование полученного дохода. Чаще всего, начинающий инвестор рассматривает инструменты имеющие определенный и заранее установленный процент доходности — банковский вклад или облигации. Но инвестировать под сложный процент и получать доход можно практически с любого фондового актива приносящего прибыль: акций, облигаций, валюты и т.д.

Итак для того чтобы закрепить полученные знания давайте рассмотрим как происходит инвестирование под сложный процент на примере банковского вклада. А далее рассмотрим чуть более сложные, но интересные схемы увеличения дохода с помощью сложного процента на примере акций и облигаций.

Как работают сложные проценты на банковских вкладах.

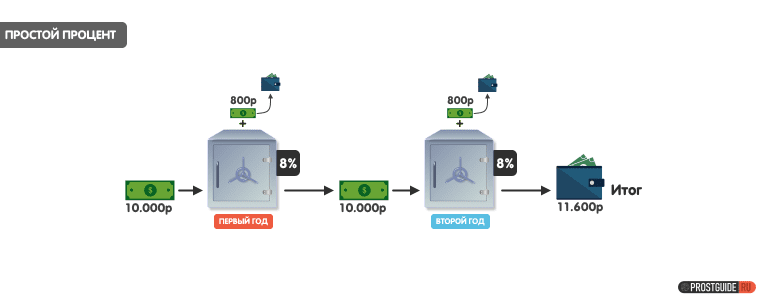

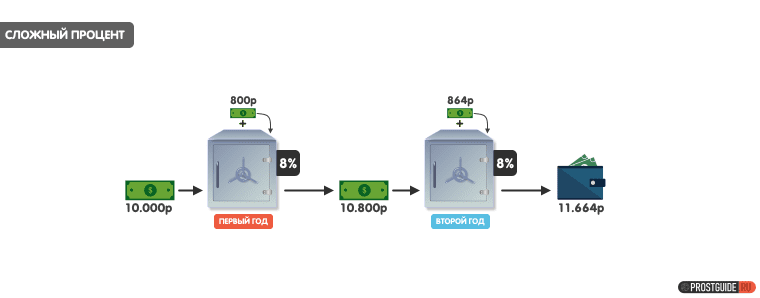

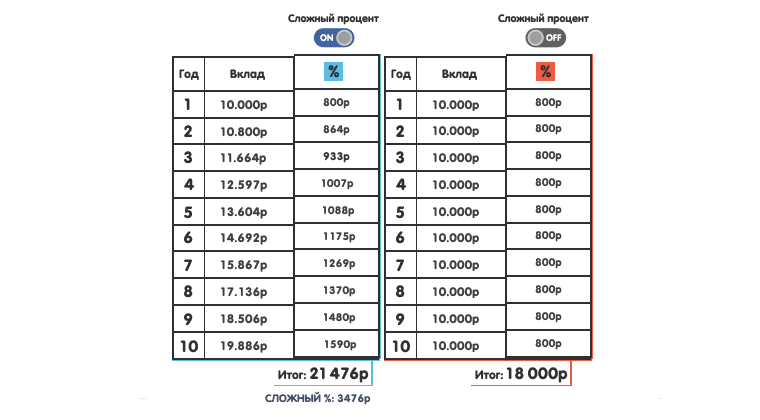

Предположим у инвестора есть 10.000 рублей, он кладет их на банковский депозит под ставку 8% годовых на 1 год. Спустя год он получит прибавку к первоначальному депозиту в размере 8% и сумма на его счету будет составлять уже 10.800 рублей. Распорядится полученной суммой можно двумя путями: 1.Потратить на свои нужды. 2.Повторно вложить(реинвестировать). Предположим, что наш инвестор выбрал второй путь и инвестировал 10.800 рублей еще на один год под те же 8%. Что принесло прибавку к депозиту в размере уже не 800 руб как годом ранее, а 864 руб(на 64 рубля больше) и общая сумма его небольшого капитала составила уже 11.664 рубля. Так вот 64 рубля — это и есть прибыль от сложного процента. Но, допустим, что на этом наш инвестор, на этом не остановился и продолжал инвестировать свой капитал не выводя прибыль на протяжении еще 8 лет. К концу срока размер его банковского депозита составит не много не мало 21.476 рублей. Так вот, если бы наш инвестор, так же на протяжении 10 лет вкладывал те же 10.000 рублей, но постоянно забирал полученную от вклада прибыль, размер его капитала составил бы 18.000 рублей, то есть на 3.476 рублей меньше, чем в случае кода он постоянно реинвестировал прибыль наращивая капитал.

За два года инвестирования, сложный процент в сравнении с простым принес дополнительные 64 рубля. Казалось бы, что это совсем не много, и это так и есть. Для того чтобы полностью раскрыть потенциал сложного процента ему нужно дать время. Так как чем дольше сложный процент работает — тем большую прибыль он приносит. Давайте посмотрим, какую разницу в доходности способен показать сложный процент в сравнении с простым процентом на долгосрочной дистанции под ту же ставку 8% годовых.

За 10 лет использование сложного процента принесло доп. прибыль в размере 3476 рубля, а это более 34% от первоначального вклада.

За 10 лет использование сложного процента принесло доп. прибыль в размере 3476 рубля, а это более 34% от первоначального вклада.

Данное наблюдение подводит нас к простому выводу:

Чем дольше работает сложный процент — тем выше его доходность.

Как работает сложный процент в инвестировании на примере акций

Инвестиционные инструменты дают возможность получения прибыли двумя путями:

1. Получения прибыли от роста цены бумаги с последующей продажей.

2. Ежегодная выплата дивидендов.

За счет этого вложение денежных средств в акции под сложный процент способно приносить куда больший доход нежели рассмотренный выше банковский депозит. Но, в тоже время, опять же, в отличии от банковского вклада, инвестирование в акции может иметь гарантированную доходность только после объявления компанией о выплате дивидендов (их могут выплачивать, а могут не выплачивать, в зависимости от решения директоров компании). В данном случае, считать сложный процент несколько труднее, так как делать это приходится из спрогнозированных данных. Чтобы прогнозировать вероятную доходность акций за определенный период(чаще всего используется 1 год) можно самому, можно обратится к аналитику (их сейчас очень много) либо приобрести ETF.

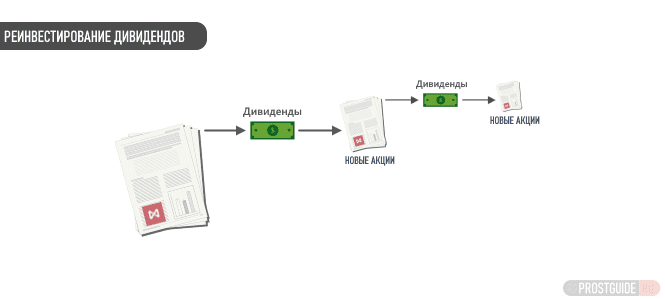

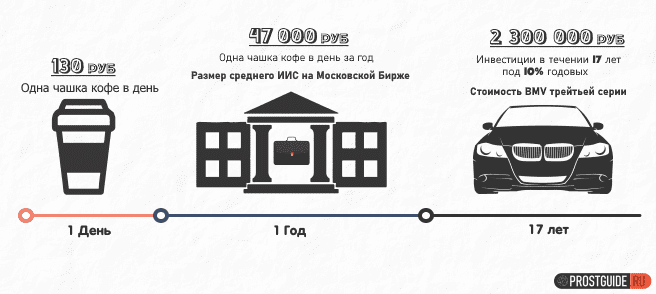

Схема инвестирования в акции под сложный процент строится таким образом. Вы покупаете акции какой-либо компании и постоянно реинвестируете полученные дивиденды в покупку новых акций этой или других компаний. Соответственно дивиденды полученные с покупки новых акций также реинвестируются в приобретение новых акций до момента удовлетворяющей вас дивидендной доходности.

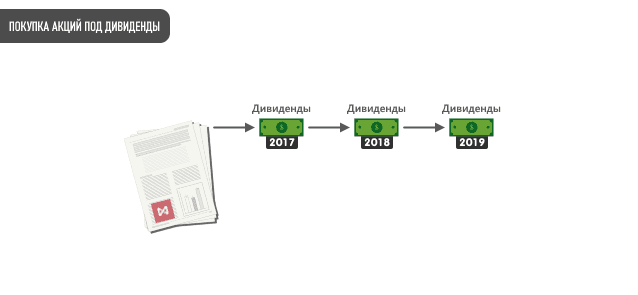

Вот так выглядит покупка акций без использования капитализации. По сути, вы, покупаете акции

и раз в год получаете дивиденды расходуя их на свои нужды. В данной ситуации, размер прибыли

растет только в том случае, если компания решает выплатить повышенные дивиденды.

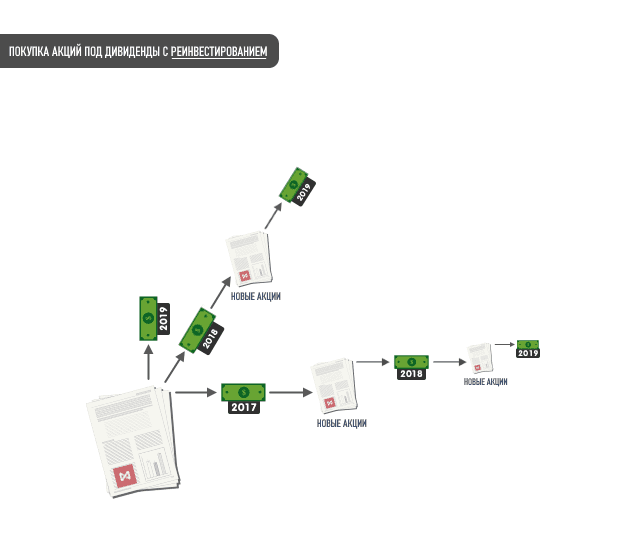

А вот так выглядит схема с реинвестированием полученных дивидендов: вы приобретаете акции, получаете по ним дивиденды, реинвестируете их в покупку новых акций, что обеспечивает постоянный рост вашего капитала.

Как работает сложный процент в инвестировании на примере облигаций

В отличии от акций работа с облигациями имеет куда большую близость с обыкновенным банковским вкладом. Причина этому заранее установленная процентная доходность по купону в конце срока погашения. Посчитать и спрогнозировать величину роста капитала при использовании инвестиций под сложный процент соответственно проще. Но зачем тогда инвестировать в облигации, если можно просто открыть банковский вклад? Ну во-первых, облигации, в основном, имеют чуть большую доходность нежели доходность которую может предложить банк. Даже сверх-безрисковые ОФЗ (облигации федерального займа) показывают процентную доходность выше банковского вклада. И если цель инвестора, просто пару раз, с минимальными временными затратами, проинвестировать свои средства дабы уберечь от инфляции, вникать в азы работы с облигациями конечно не стоит. А вот если цель в получении максимальной прибыли от многолетней работы со своим капиталом, то любая, даже самая незначительная разница в доходности на долгосрочной дистанции начинает играть заметную роль.

Базовая схема инвестирования в облигации под сложный процент крайне проста — вы покупаете облигации и на полученный к сроку погашения купонный доход вы покупаете новые облигации. Тем самым размер средств которые вы даете в долг государству или частной компании в виде покупки облигаций — растет, вместе с ним растет и прибыль от выплачиваемых по итогу процентных начислений.

Эти три базовых схемы реинвестирования наглядно показывают как работает сложный процент.

Не держите все яйца в одной корзине.

Одним из лучших способов обезопасить свои инвестиции под сложный процент — это не реинвестировать получаемую прибыль в один и тот же проект или актив, а распределять ее по нескольким разным. Такой метод, когда средства распределяются по активам или проектам, никак не связанным между собой называется «Диверсификацией«.

Калькулятор сложных процентов

Для удобного прогнозирования будущей доходности от инвестирования под сложный процент можно воспользоваться специальным онлайн калькулятором на нашем сайте. Находится он вот ТУТ.

Для удобного прогнозирования будущей доходности от инвестирования под сложный процент можно воспользоваться специальным онлайн калькулятором на нашем сайте. Находится он вот ТУТ.

С азами того как работает сложный процент в инвестировании разобрались. А сейчас давайте посмотрим приведенные выше схемы на реальных примерах.

Банковский вклад.

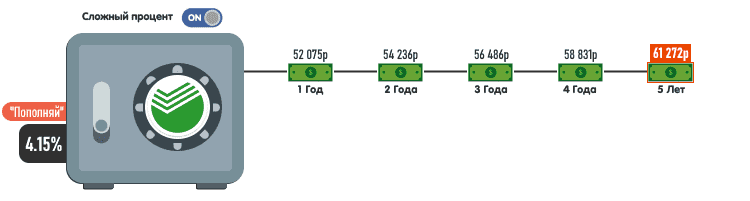

Для примера я взял «Сбербанк» и вклад «Пополняй».

Клиентам Сбербанка осуществлять инвестирование под сложный процент можно посредством открытия вклада «Пополняй». Этот вклад предназначен для более удобного и быстрого накопления денежных средств. Минимальная сумма, которую можно вложить – одна тысяча рублей. Предполагается также вложение в долларах, в таком случае минимальная сумма должна составлять не менее 100$. В условиях вклада «Пополняй», банк предлагает процентную ставку – до 4,15%. Вложить деньги клиент банка может на срок от трех месяцев до трех лет. В условиях данного депозита частичное снятие денежных средств невозможно, возможно только снятие процентов.

Каждый месяц происходит начисление процентов, ставка которых будет зависеть от срока, а также от размеров вложенной суммы и выбранной клиентом валюты вклада (рубли/доллары).

Уже полученные проценты могут:

Привет! Присоединяйся к Тинькофф. Открывай ИИС по моей ссылке, получай бонус — акцию до 20 000₽ и возможность вернуть до 52 000 рублей в качестве налогового вычета!

Присоединяться к сумме вклада, тем самым повышая доход в последующие периоды накоплений.

Переводиться на карту клиента Сбербанка

Процентная ставка автоматически будет расти после того, как количество денежных средств на счете клиента достигнет следующего порога в таблице со ставками.

Существуют особые условия для пенсионеров. Они получают максимальный процент, в независимости от размеров вложенной суммы.

Открыть вклад «Пополняй» возможно несколькими способами:

В Сбербанк Онлайн.

В ближайшем отделении Сбербанка.

Через банкомат Сбербанк.

Таким образом при вложении средств сроком на 5 лет по тарифу «Пополняй» итоговая сумма составит:

При использовании сложного процента.

При использовании простого процента

Как узнать через какое время удвоится вложенный под сложный процент капитал.

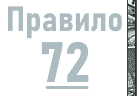

В инвестировании под сложный процент работает так называемое «Правило 72». Данное правило позволяет узнать через какое время вложенная под сложный процент сумма удвоится. Для этого необходимо разделить 72 на % который приносят ваши вложения.

В инвестировании под сложный процент работает так называемое «Правило 72». Данное правило позволяет узнать через какое время вложенная под сложный процент сумма удвоится. Для этого необходимо разделить 72 на % который приносят ваши вложения.

Например, вы вложили деньги в банк под 7% годовых — делим 72 на 7 и получаем 10.2 — это количество лет (десять лет и два месяца) через которое при ставке в 7% удвоится вложенный капитал.

Акции.

А сейчас давайте посмотрим какую доходность могли принести акции компании «Газпром» при вложении 50.000 рублей в 2015 году.

Для стартового вложения я взял цену актива на начало открытия торгов после выходных, т.е. первый рабочий день биржи в 2015 году. После небольшого округления, ее размер, составил 130 руб за одну акцию. При данной цене, на 50.000 рублей, можно приобрести 384 акции. Что в нашем примере и было сделано. Летом (18 июля) произошла отсечка и выплата дивидендов — 7,20 рублей на каждую акцию. Вся сумма дивидендных начислений составила 2.764 рубля. Предположим что данные средства были тут же проинвестированны в покупку новых 20 акций «Газпром» по цене 138 рублей. Стоимость актива на конец года показала крайне умеренный рост до 136 рублей, что соответственно принесло доход в 5,70 рублей на акцию(учитывая что по 20 акциям купленным летом получился убыток). Это 2.100 рублей в целом. Общее количество акций учитывая летнюю покупку стало больше и в следующем году дивиденды начисляться уже не на 384 акции, а на 404 — это и есть сложный процент в действии.

В итоге, на 2015 год, зафиксированная (дивидендная) прибыль составила: 2.764 рубля и не зафиксированная (прибыль от роста цены актива) 2.100 рублей. Совокупный доход: 4.864 рубля.

Разбор последующих годов, дабы не тратить не ваше не мое время, я так подробно расписывать не буду. Все работает по той же схеме: выплата дивидендов — покупка акций на полученную от них прибыль. Ограничимся итоговой прибылью по дивидендам, бумажной прибылью от колебаний цены и общим доходом за год.

2016 год — дивидендная прибыль составила: 3.187 рублей. Прибыль от увеличения курса: 20=280р 22=308р 384=8064р после отсечки купил за 139 руб.

цена закрытия года 154 руб.

Совокупный доход: 11 251 руб.

2017 год — дивидендная прибыль составила: 3.425 рублей. Прибыль от увеличения курса: 20=-160р 22=-140р 28=588р 384=0р

после отсечки купил за 119

цена закрытия года 130 рублей

2018 год — дивидендная прибыль составила: 3.650 рублей. Прибыль от увеличения курса: 20=280р 22=264р 28=924р 26=364р 384=8.448р

после отсечки купил за 138

цена закрытия года 152 рубля

2019 год — дивидендная прибыль составила: 7.680 рублей. Прибыль от увеличения курса: 20=2360р 22=2574р 28=3836р 26=3068р 36=1638р 384=8.448р

после отсечки купил за 211

цена закрытия года 256 рублей

То есть на протяжении всего времени дивидендная прибыль постоянно реинвестировалась в покупку новых активов (акций «Газпром»).

Итоговая прибыль от вложения 50 000 рублей в акции Газпрома под сложный процент на 5 лет: 40 269 рублей.

Общая сумма инвестиционного капитала составила: 90 269 рублей.

Вот что говорили о сложном проценте физик-теоретик Альберт Энштейн подаривший миру теорию относительности и Джон Рокфеллер первый долларовый миллиардер в истории.

Итог

Сложный процент в инвестировании — это один из важнейших инструментов грамотного инвестора, позволяющий беспрерывно увеличивать капитал. Чем больше процентная доходность и чем дольше он работает, тем больше прибыль. К тому же, для того чтобы получать доход от работы сложного процента, инвестору не нужно обладать особыми знаниями, навыками и т.д. Сложный процент работает сам по себе. Необходимо лишь запустить этот механизм единожды реинвестировав прибыль.

И да пребудет с вами сила сложного процента!

Привет! Присоединяйся к Тинькофф. Открывай ИИС по моей ссылке, получай бонус — акцию до 20 000₽ и возможность вернуть до 52 000 рублей в качестве налогового вычета!

Сложный процент позволяет инвестору увеличить капитал. Реинвестирование приносит прибыль от прибыли.

Сложный процент в инвестировании — мощный инструмент для роста капитала. Используя его, можно получить прибыль от прибыли.

«Сложный процент в инвестировании — это мощный инструмент для увеличения капитала. Реинвестируйте доход и получайте прибыль от прибыли.»

«Сложный процент — ключ к росту капитала.»

Сложный процент — инструмент роста капитала.

Сложный процент — инструмент роста капитала. Начисляется не только на вклад, но и на проценты от предыдущих вкладов. Реинвестирование приносит прибыль.

Сложный процент в инвестировании позволяет увеличить капитал за счет начисления процентов на прошлые доходы.

Сложный процент — инструмент роста капитала. Реинвестирование прибыли позволяет получать доход от дохода.

Отличная статья о сложном проценте в инвестировании! Реинвестирование прибыли позволяет увеличить доход с вложений.

«Сложный процент — инструмент для экспоненциального роста капитала. Начисление процентов на проценты позволяет увеличивать доход с каждой инвестиции.»

Сложный процент в инвестировании — мощный инструмент для увеличения капитала. Реинвестирование прибыли позволяет получить доход от прибыли.

Сложный процент в инвестировании — инструмент роста капитала. Реинвестирование приносит прибыль от прибыли.

«Сложный процент — инструмент для увеличения капитала. Рассмотрим его работу на примере банковского вклада.»

Сложный процент — инструмент роста капитала. Банковский вклад — пример инвестиций под сложный процент.

Сложный процент — инструмент роста капитала. Реинвестируйте доход для увеличения прибыли.

«Сложный процент — инструмент роста капитала. Реинвестирование приносит прибыль от прибыли. Интересно!»

Сложный процент — инструмент увеличения капитала. Начисляется не только на вклад, но и на ранее полученные проценты. Это позволяет инвестору получать прибыль от прибыли и реинвестировать ее.

Сложный процент — инструмент роста капитала, начисляемый не только на вклад, но и на проценты, полученные ранее. Это автоматическая инвестиционная машина, приносящая прибыль от прибыли. Можно инвестировать под сложный процент с различных активов.

Сложный процент — инструмент роста капитала. Реинвестирование прибыли увеличивает доход. Начнем с банковского вклада.

Сложный процент — ключ к увеличению капитала.

Сложный процент — инструмент роста капитала. Реинвестируйте доход, чтобы увеличить прибыль.

«Сложный процент — инструмент роста капитала. Реинвестируйте полученный доход для увеличения прибыли!»

Сложный процент позволяет увеличить капитал. На примере вклада: инвестор получит 10,800 рублей через год при ставке 8%. Можно потратить или реинвестировать.

«Сложный процент — инструмент роста капитала. Рассмотрим примеры вложений под сложный процент.»

Сложный процент на банковских вкладах позволяет увеличивать доход, если полученные проценты реинвестировать.

Увеличение дохода через сложный процент — это умная стратегия, которая позволяет инвестору расти быстрее.

Сложный процент — инструмент роста капитала. Реинвестируйте доход для получения еще большей прибыли.

Сложный процент позволяет инвестору увеличивать капитал, начисляя проценты на основную сумму и ранее полученные проценты.

Сложный процент позволяет увеличить капитал через реинвестирование прибыли. На примере банковского вклада, при ставке 8% годовых, изначально вложенные 10 000 рублей через год превратятся в 10 800 рублей.

«Сложный процент — прибыль от прибыли. Интересная схема для увеличения дохода.»

«Сложный процент — инструмент роста капитала. Рассмотрим его работу на примере банковского вклада.»

«Сложный процент — инструмент роста капитала. Реинвестируйте доход для получения еще большей прибыли.»

«Сложный процент — умный способ увеличить капитал.»

Интересно, как сложный процент позволяет инвестору увеличить темп роста капитала.

Вложение под сложный процент позволяет увеличить доход от прибыли.

Сложный процент позволяет увеличить капитал. Начисляется не только на вклад, но и на ранее полученные проценты. Реинвестирование приносит прибыль.

Сложный процент позволяет инвестору увеличить капитал. Он начисляется не только на вклад, но и на ранее начисленные проценты. Реинвестирование прибыли позволяет получить доход от прибыли.

«Сложный процент — инструмент роста капитала. Инвестируйте с умом!»

Сложный процент в инвестировании позволяет увеличить капитал. На примере банковского вклада рассмотрим, как он работает.

Сложный процент в инвестировании — инструмент увеличения капитала. Прибыль начисляется не только на вклад, но и на ранее полученные проценты. Реинвестирование приносит прибыль от прибыли.

Сложный процент на банковском вкладе позволяет инвестору получить прибыль от прибыли. При реинвестировании дохода сумма на счету увеличивается.

Отличная статья о сложных процентах в инвестировании. Реинвестирование прибыли — ключевой фактор роста капитала.

Сложный процент в инвестировании — ключевой инструмент роста капитала. Он начисляется не только на вложение, но и на ранее полученные проценты. Так инвестор получает прибыль от прибыли, реинвестируя ее. Это применимо к различным активам, таким как акции и облигации.

«Сложные проценты — инструмент роста капитала. Реинвестирование прибыли увеличивает доходность.»

Отличное объяснение сложного процента в инвестировании! Реинвестирование прибыли ключевой фактор для увеличения капитала.

Сложный процент в инвестировании — надежный способ увеличить доход. Начисления процентов на прошлые проценты позволяют получать прибыль от прибыли.

Отличная статья о сложном проценте в инвестировании. Реинвестирование приносит дополнительную прибыль.

«Сложный процент в инвестировании – инструмент увеличения капитала. Реинвестирование прибыли активно используется на фондовом рынке.»

«Сложный процент — инструмент инвестора. Увеличивает доход от дохода.»

Интересная статья о сложном проценте в инвестировании. Реинвестирование прибыли — ключ к увеличению капитала.

«Сложные проценты — инструмент роста капитала. Рассмотрим их работу на примере банковского вклада.»

«Сложный процент — инструмент роста капитала. Рассмотрим его работу на примере вклада.»

Умный инвестор всегда выбирает второй вариант и получает еще больше прибыли!

«Сложные проценты — ключ к увеличению капитала. Рассмотрим примеры с банковскими вкладами, акциями и облигациями.»

Сложный процент — инструмент для роста капитала. Начисляется не только на вклад, но и на проценты от предыдущих вкладов. Реинвестирование полученного дохода увеличивает прибыль. Инвестирование под сложный процент возможно с разных активов.

«Сложный процент — инструмент роста капитала. Реинвестирование приносит дополнительную прибыль.»