Всем привет! В данной статье мы узнаем: что такое ПИФы и ETF, сравним и разберем все плюсы и минусы данных инвестиционных инструментов. А в конце статьи подведем итог и выясним, что на данный момент все-таки лучше в подойдет для инвестирования средств — ПИФы или ETF.

Что такое ПИФ.

Аббревиатура ПИФ расшифровывается как «Паевой Инвестиционный Фонд». Представляя собой форму коллективных инвестиций, в которой клиенты компании (инвесторы) являются владельцами определенной доли имущества фонда.

Простыми словами:

ПИФ — это способ ДУ (Доверительного управления) когда компания покупает ценные бумаги на денежные средства своих клиентов.

То есть, предположим Коля хочет проинвестировать свои средства в акции, но он не имеет ни малейшего представления как это сделать, а как сделать это грамотно и подавно. А так как при неграмотном инвестировании в ценные существует определенный риск потерь, Коля решает отдать свои честно заработанные средства в руки профессионалов. В интернете он узнает о существовании ПИФов. Собирается и также по найденному в интернете адресу, едет в офис компании. Там Коле рассказывают, куда будут вложены его средства и на какую примерную доходность от Колиных инвестиций можно рассчитывать. Коля подписывает необходимые документы, передает свои денежные средства. В замен, компания передает Коле документы подтверждающие его право владения определенной долей активов компании (в зависимости от суммы инвестированных средств). Деньги полученные компанией передаются профессиональному управляющему, который вкладывает их в фондовые активы исходя из параметров инвестиционной стратегии фонда.

Опять же стоит заметить, что с началом бурного развития IT технологий поездка в офис для покупки вложения средств во многих случаях стала необязательной, проинвестировать денежные средства в ПИФы можно не выходя из дома через сайт управляющий ПИФом компании или на официальном сайте Гос Услуг.

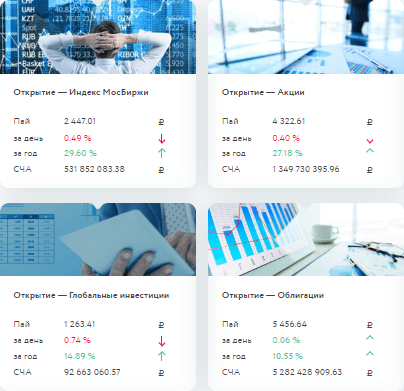

ПИФы от Открытие Брокер

+Плюсы ПИФов.

Надежность.

С вашими средствами работает профессиональный управляющий.

Доступность.

Многие ПИФы имеют низкий порог начальных инвестиций от 800 рублей.

Комиссия.

Вложение средств в ПИФы имеет меньшие издержки в плане комиссионных выплат, чем при самостоятельном инвестировании к примеру в акции.

-Минусы ПИФов.

Риск.

Инвестирование в ПИФы имеет свои риски в отличии от практически без рискового вложения средств на банковские депозиты и менее рискованного инвестирования в инструменты с фиксированной и заранее установленной доходностью.

Как купить ПИФ.

Самым кратчайшим путем вложения средств в ПИФы является покупка Пая инвестиционного фонда через сайт компании предоставляющей данные услуги.На данный момент собственные ПИФы имеют практически все крупные российские банки: Сбербанк, ВТБ, Альфабанк.

Вложиться данные ПИФы можно онлайн через сайт компании, либо в уполномоченном отделении банка.

Также услуги паевых инвестиционных фондов предоставляют брокеры российского фондового рынка: Открытие, БКС, Финам.

Приобрести Паи данных фондов можно также через сайт брокера или в офисе компании.

По мимо банков и фондовых брокеров, в России есть несколько финансовых компаний, имеющих в спектре своих услуг ПИФы. Самые популярные из них: Аленка — Капитал, Солид, БСПБ Капитал, Ари Капитал, ТФГ.

3 Самых доходных ПИФа за 2019 год.

- Аленка — Капитал: +47,49% Прирост

- Солид — Индекс МосБиржи +39.95% Прирост

- БСПБ — Сбалансированный +38.17% Прирост

Что такое ETF.

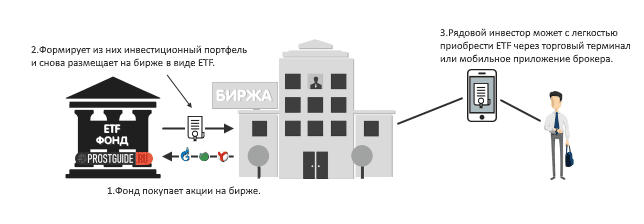

Название «ETF» в переводе на русский расшифровывается как «Торгуемый на бирже фонд». Представляет собой инвестиционный фонд акции (паи) которого размещаются для свободной покупки и продажи на фондовой бирже.

Простыми словами:

ETF — это пакет с акциями. Инвестиционный фонд который копирует по составу биржевой индекс, и торгуется на бирже как одна акция.

То есть, предположим, Коля хочет проинвестировать свои деньги в акции, но инвестировать деньги в акции одной конкретной компании довольно рискованное предприятие — в случае если дела у компании пойдут не очень хорошо, стоимость ее акций упадет и Коля потерпит убытки. Как исключить вероятность возникновения такой ситуации? — Самым простым и удобным способом является покупка ETF, биржевого продукта содержащего в себе большое количество акций компаний из различных отраслей. В таком случае, если одна компания в составе ETF будет показывать негативную динамику, другие компании входящие в состав ETF нивелируют эти убытки своей положительной динамикой. Более подробно узнать про ETF можно в статье: «ETF — Что это простыми словами«.

ETF фонд в отличии от ПИФ не управляется профессионалами для достижения максимальной прибыли — он просто следует за индексом.

Привет! Присоединяйся к Тинькофф. Открывай ИИС по моей ссылке, получай бонус — акцию до 20 000₽ и возможность вернуть до 52 000 рублей в качестве налогового вычета!

В чем разница между ПИФ и ETF.

Основное отличие ПИФов от ETF заключается в методах управления: управление наполнения ПИФ производится в ручную, профессиональный управляющий фондом сам решает в какие активы будут вложены средства инвесторов. Управление ETF производится автоматически, следуя строгому регламенту соответствия с индексом за которым следует ETF.

Отличие в покупке и продаже ПИФ и ETF.

Между способами приобретения и реализации ПИФов и ETF существует огромная разница. Для покупки Пая ПИФа как мы разобрали выше инвестору необходимо приехать в офис фонда, либо можно купить его онлайн на сайте управляющей фондом компании. Продать (закрыть) пай можно также в офисе или на сайте компании.

Для того чтобы стать владельцем акции (пая) ETF инвестору необходимо открыть ИИС или личный счет у фондового брокера. Произвести непосредственно саму покупки или продажу ETF, можно через торговый терминал QUIK или мобильное приложение брокера, как обычные акции.

Какой из методов удобнее? Если у вас нету брокерского счета и вы не собираетесь его заводить, ограничиваясь исключительно данными инструментами коллективного инвестирования, то инвестиции в ПИФ могут составить хоть какую-то конкуренцию ETF в удобстве приобретения и реализации активов. Во всех остальных случаях инвестирование в ETF, в плане покупки и продажи акций фонда, на голову превосходит ПИФы. Так как в случае овладения умениями работы в торговом терминале, вы можете покупать и продавать по несколько ETF на дню, с ПИФами такое невозможно.

За удобство работы + получает ETF.

Комиссия.

Управляющая фондом компания взимает с клиентов (инвесторов) комиссию в обоих случаях — как при работе ETF, так и при работе с ПИФ. Где комиссия ниже? ETF по сравнению с ПИФы обладают заметно более низкой комиссией все 0,2-1% в год. В то время как ПИФы берут годовую комиссию в районе 5% в год. С чем это связанно? В первую очередь с тем, что ПИФы активно управляются, а ETF просто следуют индексу. И это следующее различие.

За более низкие комиссионные + отправляется ETF.

ПИФы — управляются, ETF — нет.

Основная задача большинства ПИФов — обогнать биржевой индекс. Для этого идет постоянная работа по приобретению и продаже активов из состава инвестиционного портфеля фонда. В связи с чем идут дополнительные расходы на оплату работы трейдеров и аналитиков. Также, активное управление составом ценных бумаг фонда, сулящее большую доходность, с обратной стороны монеты содержит в себе и большие риски. Так как даже профессиональные аналитики и трейдеры люди, и склонны совершать ошибки. И в случае некорректного подхода в управлении инвестиционным портфелем ПИФ может показать доходность ниже доходности индекса или вообще отрицательную динамику. У ETF задачи обогнать индекс не стоит — задача ETF фонда четко следовать биржевому индексу, без попыток обогнать его по доходности.

За возможность получения большей доходности + оправляется к ПИФам

За меньший риск + ETF.

Прозрачность.

Состав активов ETF фонда, как правило максимально прозрачен. Инвестор желающий вложить свои средства в какой либо ETF фонд может заранее ознакомится с полным списком активов фонда на сайте управляющей компании. С ПИФами дела обстоят несколько иначе. Есть открытые ПИФы и их составом можно ознакомится до покупки. Также существуют закрытые ПИФы состав подобных фондов не разглашается перед инвесторами. И третий тип так сказать активно управляемые ПИФы их состав может постоянно изменятся.

Как итог ETF имеет большую прозрачность наш + отправляется ему.

Итоговая таблица.

| Критерии | ETF | ПИФ |

| Удобство | + | — |

| Комиссия | + | — |

| Доходность | — | + |

| Стабильность | + | — |

| Прозрачность | + | — |

Что лучше ПИФы или ETF?

На данный момент можно смело заявить, что ETF пришли на смену ПИФам, так как в сравнении они выигрывают практически по всем показателям: удобство, более низкая комиссия, прозрачность, доступность, условно меньший риск от инвестиций.

Единственное, чем в данном случае, могут похвастать ПИФы — возможность получить доходность выше доходности индекса, но при этом риск инвестиций также возрастает.

Вкладываться в ПИФы в данной ситуации стоит лишь в двух случаях:

1.Вы не можете инвестировать в иностранные финансовые активы.

2.По каким-то причинам вам не хочется открывать брокерский счет.

В любых других случаях инвестирование в ETF, исходя из всей приведенной выше информации является более оптимальным и современным решением.

Привет! Присоединяйся к Тинькофф. Открывай ИИС по моей ссылке, получай бонус — акцию до 20 000₽ и возможность вернуть до 52 000 рублей в качестве налогового вычета!